24K99讯 金融市场普遍预期,美联储加息周期即将结束,黄金涨破2000美元的看涨理由是明确,而且有据可查的。然而周二(3月21日)欧市早盘,黄金价格大幅回落至1968美元,宏观经济研究机构Icon Economics负责人Stuart Allsopp认为,黄金只欠东风,也就是美联储开始采取降息,逆转金价基本面前景。

美国区域银行体系的不稳定通过降低利率预期和提高将资金存入银行体系的风险,对金价产生了双重积极影响。随着美联储的加息周期现在几乎肯定已经结束,并且预计今年晚些时候将降息,黄金的看涨理由显而易见。

Stuart提醒投资者:“然而,也有一个看跌的理由。虽然银行业的不稳定导致利率预期下降,但也导致通胀预期和商品价格下降,增加了通货紧缩的威胁。通货紧缩通常是黄金价格的严重逆风,黄金价格主要是一种通胀对冲。”

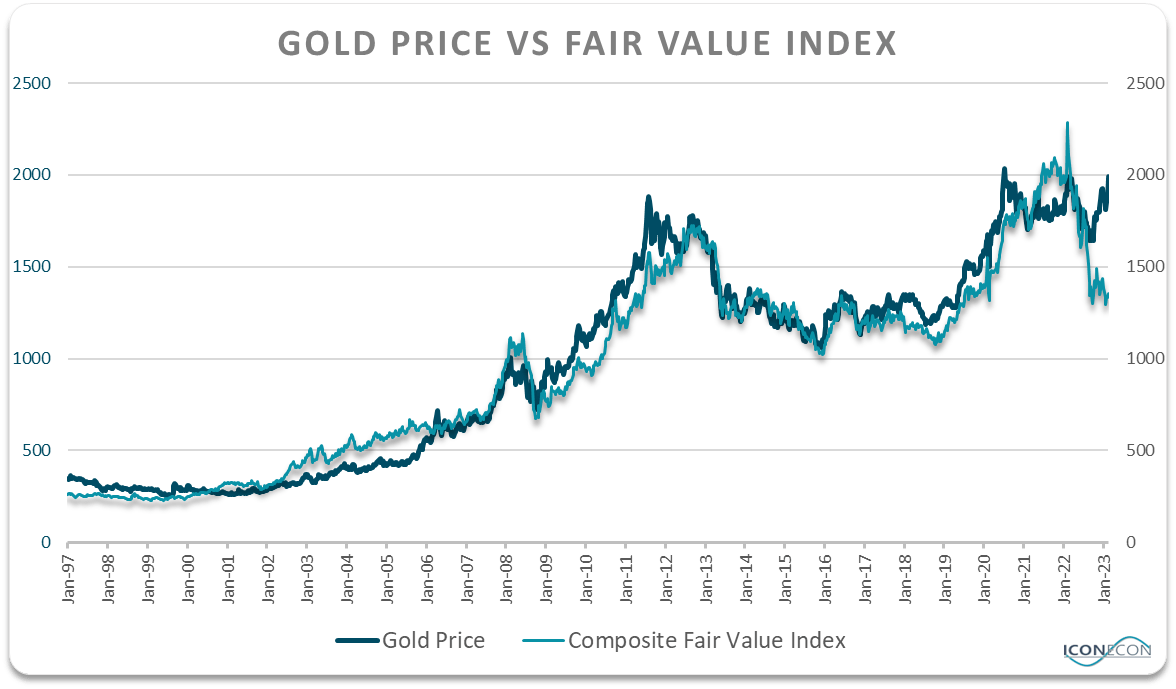

他补充:“当我们根据其与利率预期、通胀预期和大宗商品价格的相关性对黄金进行估值时,实际利率预期仍然很高且大宗商品价格下跌,使得黄金成为25年来有记录以来最被高估的贵金属。”

“虽然黄金往往有超过或低于其公允价值的趋势,但这种走势往往是短暂的,正如我们在2020年中期飙升之后所看到的那样。在这种通货紧缩的环境下,这种所谓的避险金属可能比许多投资者认为的风险要高得多。”

是什么推动了黄金价格?

与大多数商品不同,黄金价格的变化几乎不受供应的影响。事实上,正是黄金独特的高库存使用比赋予了这种金属货币价值。几乎所有现存的黄金都已被开采,“我们极不可能看到对全球供应产生重大影响的黄金发现”。

因此,黄金价格受到对金属作为保值手段的需求的推动,而这种需求在短期内受到相对于通胀预期的利率预期的推动。当长期利率预期相对于通胀预期下降时,持有零收益黄金的机会成本下降,需求上升,价格上涨。

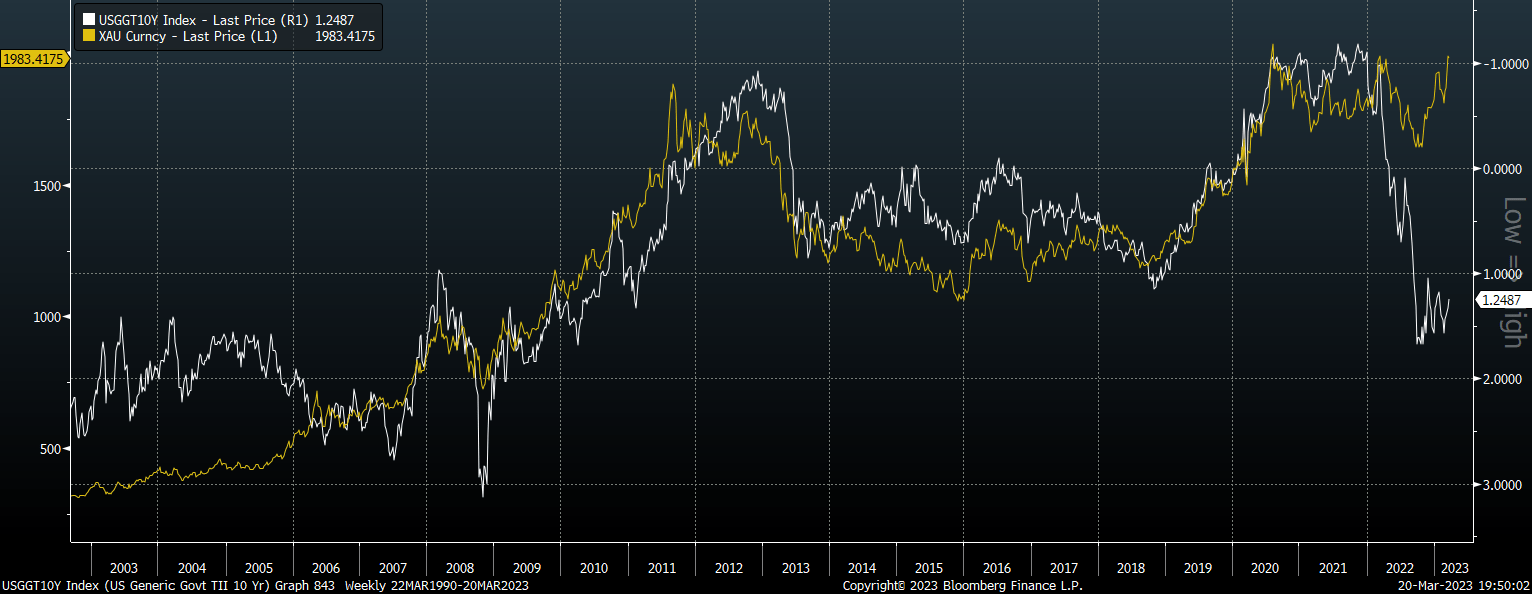

这解释了为什么在过去15年左右的时间里,金价的走势与10年期通胀挂钩债券收益率极为接近。

(黄金价格与10年期美国TIPS收益率倒置,来源:Bloomberg)

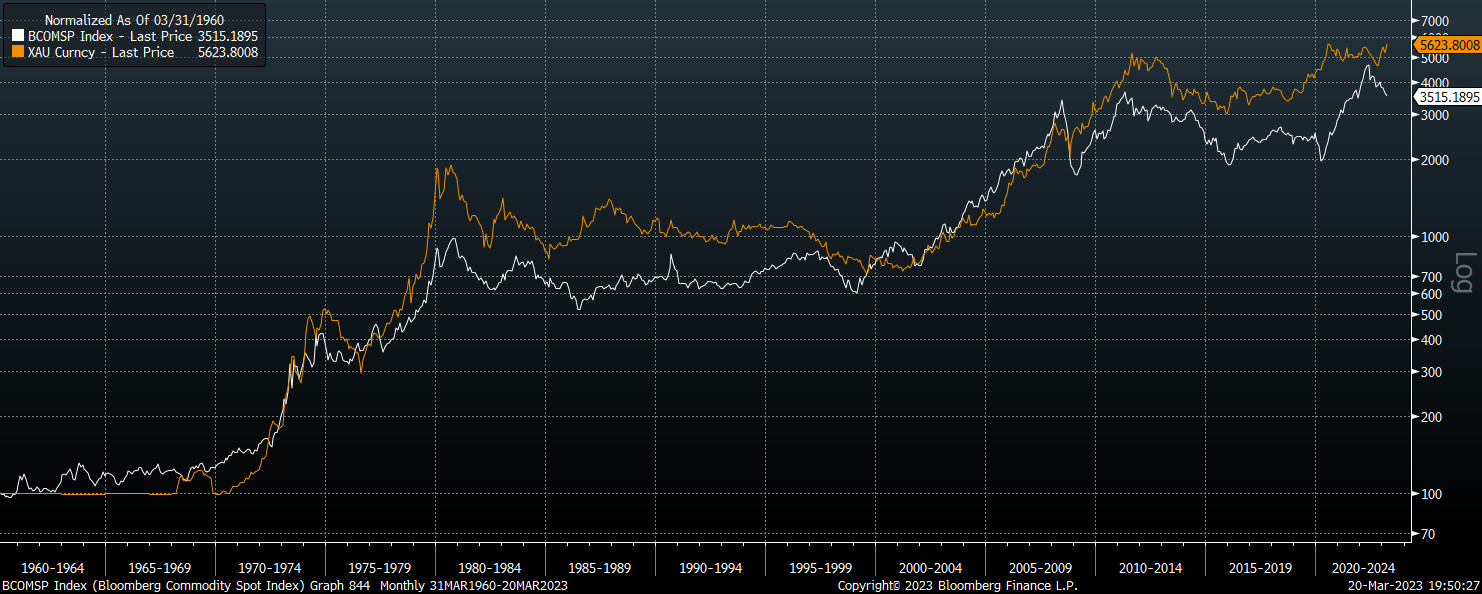

从长期来看,金价受到货币供应增长的推动,这反映在消费者和大宗商品价格的上涨上。这就是为什么黄金价格在过去60年中一直与彭博商品指数密切相关的原因。

(黄金价格与商品指数,来源:Bloomberg)

Stuart继续解释:“我们可以结合这些基本的黄金驱动因素,根据它们的历史相关性得出黄金的公允价值模型,该模型与黄金价格的R平方为0.95。当商品价格或通胀预期相对于债券收益率上升时,黄金的公允价值就会上升,反之亦然。”

(来源:Seeking Alpha)

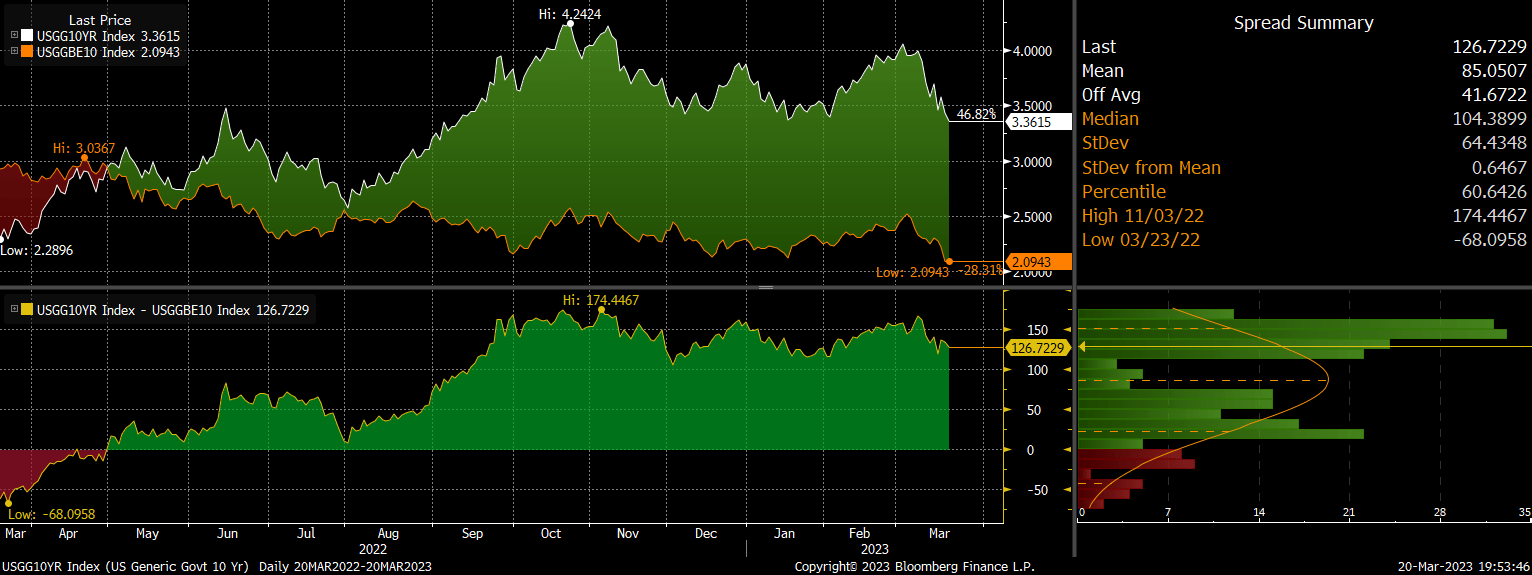

虽然过去几周债券收益率下降从根本上利好金价,但通胀预期和大宗商品价格的下降盖过了这一影响。虽然金价自近期低点以来上涨10%,但彭博商品指数在此期间下跌了近5%,而10年盈亏平衡通胀预期下降了近50个基点,使实际收益率保持高位。

Stuart分析称:“根据当前的债券收益率、通胀预期和大宗商品价格,黄金目前处于25年来最被高估的数据中,比公允价值高出近50%,公允价值约为1300美元。”

(美国10年期国债收益率、10年期盈亏平衡通胀预期和10年期TIPS收益率,来源:Bloomberg)

他在展望黄金后市时,给出精辟的总结,即:黄金的进一步上涨可能需要美联储采取激进的宽松政策。

由于金价比其公允价值高出近50%,基本面前景必须显着改善才能让金价保持在这些水平或走高。由于过去的紧缩措施和疲软的经济活动导致流动性状况枯竭,大宗商品价格和通胀预期继续下降,这对金价构成不利影响。

Stuart提到,要让黄金飙升的基本面得到支撑,美联储将不得不通过大幅降息来应对这种通货紧缩威胁,降息足以重新点燃通胀预期,并压低实际债券收益率。

没错,这就是当前金价只欠的东风,但一切都需要等到周四清晨利率决议后,才能有更具体与清晰的方向,故这段期间除非银行业危机出现任何重大更新,否则投资者将谨慎增加头寸。